債市“黑天鵝”風波 項目收益債或成城投債主力“接盤俠”

2014年12月22日 07:58

來源:21世紀經濟報道

作者:黃斌

根據43號文,對甄別后納入預算管理的地方政府存量債務,各地區可申請發行地方政府債券置換,因此地方政府債將替代部分城投債。公開數據顯示,上述項目收益債最終發行利率為 6.38%,高于同期市場利率水平,因此對于理財、基金、券商等有較強吸引力。

見習記者黃斌北京報道

雖然農歷節氣的“大寒”尚未到來,但債市交易員已感受到了來自債市的嚴寒。

“最近受新政策影響,我們整個部門超過十分之一的全年利潤就沒了。”一位債基交易人士向21世紀經濟報道記者表示,由于其基金在交易所市場使用的質押式回購杠桿倍數較高,浮虧嚴重。

12月8日,中國證券登記結算有限責任公司(下稱“中證登”)發布公告,對交易所市場企業債的質押式回購進行調整,要求不再接受AAA評級以下企業債券質押。而市場上的企業債,絕大部分為城投債。

事實上,交易所市場的企業債,其受青睞的一個重要原因主要是,通過質押式回購,可以“押舊債、買新債”的方式,將交易規模放大。但中證登新規一出,大量原本可質押回購的企業債將失去這一資格,不但大大削弱了未來交易所市場上企業債的吸引力,還給券商、基金等杠桿倍數較大的機構施加了很大的去杠桿壓力。

中證登第二天在其官網上發布了一份“答記者問”,表示此舉是今年5月起數次“高風險回購質押券清理”通知的延續,目的是“做好風險管理工作,確保市場整體穩定”。

而中證登稱,“從(新規發布)最近兩周新增入庫的回購質押券的數據來看,投資者提交新增入庫質押券的數量不大,總體呈減少趨勢,上周整個交易所市場新凈增入庫量面值僅為50億左右,其中,從證券公司渠道提交入庫的量就更小”,故此次清理通知針對新增入庫的控制不會對市場造成重大實質性影響。

不過,地方政府的隨后舉動,再次點燃債市的緊張氣氛。12月12日,常州市財政局發布公告,取消了“14天寧債”的政府性擔保;12月15日,烏魯木齊財政局一紙公告,脫下已經穿在“14烏國投債”身上的“政府專項債務”的外衣。

這些事件引發市場震蕩調整,上周(12月8日~12月12日),中債企業債總凈價指數下跌了1.49%,中標可轉債指數亦大跌4.75%。

債市驚魂

為加強地方政府性債務管理,9月底國務院辦公廳發布了《關于加強地方政府性債務管理的意見》,要求明確政府和企業的責任,政府債務不得通過企業舉借,企業債務也不得推給政府償還,切實做好誰借誰還,風險自擔,并要求相關方面在明年1月5日前將甄別結果上報財政部。

但在甄別結果出來之前,中國結算無法判斷地方性債務融資平臺債券類別和風險狀況,且無法判斷其對債券市場的影響和沖擊。為審慎管理,12月8日,中證登在其官網上發布《關于加強企業債券回購風險管理相關措施的通知》(下稱《通知》),收緊交易所市場企業債質押回購資質門檻,要求企業債除主體AA級及以上、且債項AAA品種外,暫停入庫;同時,地方政府性債務甄別清理完成后,未納入地方政府一般債務與專項債務預算范圍內的企業債券,將僅接受主體AA級以上、且債項AAA品種入庫,存量不符合上述要求的債券將逐步壓縮清理出庫。

券商自營、基金等杠桿倍數較高的投資機構不得不應對第二天的贖回壓力。“(中證登新規出臺)當天晚上,整個部門緊急開會,統計完有風險的債后就到處找錢。”一位券商固收部人士回憶。

第二天,市場頗為緊張。中央國債登記結算有限責任公司(下稱“中債登”)的多個不同期限的中債城投債收益率曲線上行超過40BP,亦有多只城投債收益率飆升超過100BP。

除了對二級市場影響巨大外,一級市場的發行也受到一定影響。

據彭博社報道,在中證登發布《通知》后,在12月8日至12月11日的4天內,中國銀行間債市至少近368億元的短融券、中期票據和金融債被取消或推遲發行。

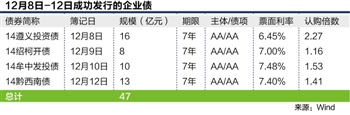

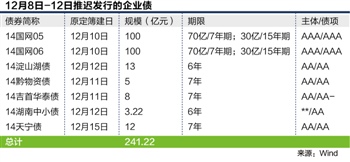

記者通過Wind梳理,12月8日-12日,僅有4只企業債簿記發行,發行總規模為47億元;先后推遲發行的企業債有14國網05、14國網06、14淀山湖債、14黔物資債、14吉首華泰債、 14湖南中小債和14天寧債,總規模為241.22億元。

其間,發行成功的企業債票面利率節節攀升,8日發行的14遵義投資債票面利率還停留在6.45%,9日的14紹柯開債便上升55BP達到7%,隨后的14牟中發投債和14黔西南債的票面利率更是飆升至7.48%和7.40%。同時,認購倍數也在不斷下降,8日發行的14遵義投資債還有2.27倍,第二天發行的14紹可開債迅速跌至1.16倍。不過,債市驚魂未定,地方政府的一些舉動也引發了市場的進一步波動。

12月11日,常州市天寧區財政局趕在“14天寧債”簿記建檔前發布更正函,宣布該局本月10日出具的《關于將2014年常州天寧建設發展有限公司公司債券納入政府債務的說明》聲明作廢,“按國務院《關于加強地方政府性債務管理的意見》(下稱“43號文”)規定,該項債券不屬于政府性債務,政府不承擔償還責任,由發行人自行承擔債務管理和償還責任”。一天之距,“14天寧債”便跌落凡間,失去了“政府債務”身份。

雖然地方政府債務甄別將于明年初才啟動,但在簿記建檔前日突遭上述重大變動的“14天寧債”已成為甄別行動最新的樣本。

但就在市場準備以“14天寧債”為樣本對城投債進行風險評估與預測時, 12月15日,烏魯木齊財政局發布類似的“更正聲明”,將規模為10億元的“14烏國投債”的“政府專項債務”身份撤銷。與“14天寧債”不同的是,“14烏國投債”已完成簿記建檔,票面利率6.75%,3日后便是繳款日和起息日。事件最終以“14烏國投債”的發行人和主承銷商于17日晚間聯合發布公告中止本期債券的發行告終。

一位市場人士向記者表示,部分地方政府的行為增加了城投債的整體風險,目前地方政府的動作還“只是停留在增量上,接下來就看存量怎么處置了”。

策略調整

隨著城投債發行收緊,地方債務的清理甄別不但會進一步加大地方政府融資壓力,還將給之前重倉城投債的機構投資者帶來調倉的風險。

“在配置上我們目前不打算做太大的調整。”一位供職于某債券型基金的研究員向記者表示,在渡過最近的贖回壓力后,盡管其基金配置了較高倉位的城投債,但其團隊目前并未對產品配置做過多調整,理由之一是“現在行情還在動蕩,市場過度反應后會有個回調,未來浮虧可能會減小”;另一個原因則是,短時間內較難找到替代品種。但他同時表示,在城投債萎縮的預期下,未來其團隊會將重心逐漸轉向項目收益債、資產證券化、中小企業私募債和并購債等創新品種上。

該人士還表示,由于地方政府債務甄別清理后的上報時間截止日期明年1月5日,再加上債務上報后中央和地方還需要時間進一步確認,“估計至少一兩個月后才會有最終結果,再說了,1月5號能不能上報完畢還是個未知數”。因此,其所在基金的策略是繼續持有大部分城投債,并在未來找機會調倉,但在此期間,“也會賣一些(城投債),再買一些,因為市場波動時,還是會有一些抄底機會的”。

而另一位券商固收人士則表示,目前的“債市黑天鵝”帶來的主要是短期的市場震蕩,中長期來看,未納入政府性債務的城投債里存在超額收益的機會。他解釋,目前市場普遍認為,納入政府性債務的城投債收益率有進一步下行空間,而未納入政府性債務的城投債收益率將企穩回升,失去地方政府擔保的城投債會被市場過度解讀,導致收益率上升過度,“市場回調過程中機會就出來了”。

此外,該券商人士還認為,盡管現階段影響城投債收益率的主要是黑天鵝事件,但最終影響城投債償還的,則是地方政府的財力。因此他建議多關注地方財政實力較強區域中未納入政府性債務的城投債。但他同時指出,最好不要“只是用已發城投債規模除以GDP來算”,還需要考慮到中央政府對地方政府財政上的轉移支付。

城投債“接盤俠”

2009年之前,城投債的發行規模很小,在債券市場里規模幾可忽略不計。得益于2009年的“四萬億救市”,其規模迅速膨脹,Wind數據顯示,今年以來城投債發行規模已超過1.6萬億。

但從10月以來,在國務院43號文的指導下,發改委、交易商協會相繼發布新規,加大對城投債發行的審批力度,城投債發行開始放緩。一系列“緊箍咒”在逐步壓縮城投債的發行空間。

(注:該表格僅統計托管在中債登平臺上的企業債,不包含托管在上海清算所的中期票據、短期融資券等產品)

而12月8日中證登新政后大量城投債推遲甚至取消發行,無疑加快了城投債發行壓縮的速度。與此同時,Wind統計結果顯示,2015年城投債到期償還量將達到5453.6億元,且明年3月份將進入償債高峰。兩頭夾擊之下,原本依托于城投債的地方融資需求亟需新的“接盤俠”。

中信建投的研報指出,目前主要有五類債券將代替城投債的債權融資職能,包括地方政府債、項目收益債、一般企業債、永續債(可續期公司債券)以及資產證券化產品。

根據43號文,對甄別后納入預算管理的地方政府存量債務,各地區可申請發行地方政府債券置換,因此地方政府債將替代部分城投債。自今年5月財政部發布《地方政府債券自發自還試點辦法》以來,上海、浙江、廣東等10個省市自發自還地方政府債的試點工作已完成,共發行1092億元。

“明年地方債肯定會擴容,但規模能有兩三千億就不錯了。”北京某券商固收人士表示,由于地方政府發債需經財政部審批,在控制地方性政府債務的大背景下,地方債的發行規模預計有限。

該券商人士還表示,盡管地方政府債安全性更高,但收益率過低、時間也較長,與基金、券商等機構負債端收益率需求不一定匹配。

而項目收益債作為過去一個月里備受關注的創新產品,則似乎更有可能扛起大旗。

項目收益債是指以項目公司為發行主體,募集資金直接投入固定資產投資項目,項目運營收入進入專戶并專項用于債券本息支付債券。項目收益債和城投債最大的區別在于其脫離了政府信用,主要通過特定項目產生的現金流或補貼收入來償還債務。

中信建投指出,項目收益債雖無財政兜底,但政府保障力度不弱。

以11月18日首發的“2014 年廣州市第四資源熱力電廠垃圾焚燒發電項目收益債券”為例,該項目主要收入來源包括:垃圾處理費、發電上網費、金屬回收、增值稅即征即退。而在政府保障方面,則做了多重安排,首先,債券發行方與廣州南沙區、番禺區簽訂協議,保證項目兩大主要收益(垃圾處理費和發電上網費)的穩定;其次,政府對該項目實施稅收優惠,增值稅即征即退;最后,該債券實現差額補償制度作為該債券的重要增信措施。

公開數據顯示,上述項目收益債最終發行利率為6.38%,高于同期市場利率水平,因此對于理財、基金、券商等有較強吸引力。

產品本身有優勢的同時,項目收益債還在新年之前迎來重大利好。12月5日,財政部對外公布了30個政府和社會資本合作(PPP)示范項目,總投資規模約為1800億元,其中包括22個地方融資平臺公司存量項目。有機構預計,2015年項目收益債供給將超過1000億元。

“項目收益債與地方基建項目的聯系比較緊密,跟之前城投債的投向差不多,而且收益率也比市場利率高,比較符合我們的配置需求。”上述債基研究員表示。

此外,中信建投還指出,由于永續債具有期限長、規模大、可用于項目資本金、成本可控、可降低資產負債率等特征,符合市政建設、能源、交通等重大基礎設施建設的融資需求,對于高負債、高資產運營的企業具有特殊的吸引力。盡管今年以來500多億的永續債中,與城投建設相關的債券規模只有45 億元,但未來永續債將迎來較快速度的增長,成為城投債替代品的重要組成部分。(編輯王芳艷)![]()

免責聲明:本文僅代表作者個人觀點,與鳳凰網無關。其原創性以及文中陳述文字和內容未經本站證實,對本文以及其中全部或者部分內容、文字的真實性、完整性、及時性本站不作任何保證或承諾,請讀者僅作參考,并請自行核實相關內容。

近一年

13.92%

混合型-華安逆向策略

鳳凰點評:

業績長期領先,投資尖端行業。

網羅天下

鳳凰財經官方微信

財富派

戰火鍛造的富蘭克林家族

點擊數:1378761

奧巴馬拒住的酒店原來是中國人的

點擊數:1398712

為什么這個90后是未來的扎克伯格?

點擊數:1765508

陳曦:琴與弓的生活美學

點擊數:1928339

圖片新聞

視頻

-

李詠珍貴私人照曝光:24歲結婚照甜蜜青澀

播放數:145391

-

金庸去世享年94歲,三版“小龍女”李若彤劉亦菲陳妍希悼念

播放數:3277

-

章澤天棒球寫真舊照曝光 穿清華校服膚白貌美嫩出水

播放數:143449

-

老年癡呆男子走失10天 在離家1公里工地與工人同住

播放數:165128